Il mondo DeFi continua a spingere e ad attirare sempre di più l’attenzione: questa volta Aave è la protagonista, dopo il recente avvio della politica di buybacks. Arrivata in seguito al raggiungimento del quorum e all’approvazione della nuova Aavenomics, la proposta mira ad effettuare acquisti ricorrenti settimanali del token AAVE. Questo, si dice, potrebbe contribuire in modo significativo alla crescita del token AAVE. Ma è davvero così?

In questo articolo approfondiamo la strategia di buyback di Aave e vediamo in che misura la pressione di acquisto potrebbe sfociare in un aumento del prezzo della criptovaluta. Tutti i dettagli di seguito.

Il protocollo Aave avvia la strategia di buybacks: si compra per 6 mesi!

Come delineato in un proposta di governance di marzo, il protocollo Aave ha lanciato un programma di buybacks e distribuzione del token AAVE. Per festeggiare il surplus di cash presente nelle tesorerie di Aave DAO, pari a circa 115 milioni, il progetto ha deciso di restituire alla community parte dei proventi incassati.

Come? in due modi: il primo acquistando ricorrentemente AAVE, riducendo una potenziale pressione di vendita, e l’altro distribuendo premi aggiuntivi nelle varie pool. Per quanto riguarda i buybacks, questi sono stati avviati ufficialmente ieri, stimolando le prime movimentazioni on-chain.

Andando nel dettaglio del piano d’azione di Aave, possiamo vedere come il protocollo ha stabilito un acquisto ricorrente di 1 milione di dollari a settimana, per 6 mesi. In questa prima fase è stato approvato un prelievo di 4 milioni di dollari in aEthUSDT ( token che rappresenta il deposito di USDT su Aave, rete Ethereum) direttamente dal contratto Aave Collector.

Il denaro è fino sul wallet del Aave Finance Committee (AFC) che si sta occupando di gestire i buiybacks. Durante i prossimi mesi verranno sbloccate ulteriori risorse da destinare a questa attività. Aave sta anche implementando un proprio contratto Swapper, che verrà utilizzato per automatizzare acquisti futuri.

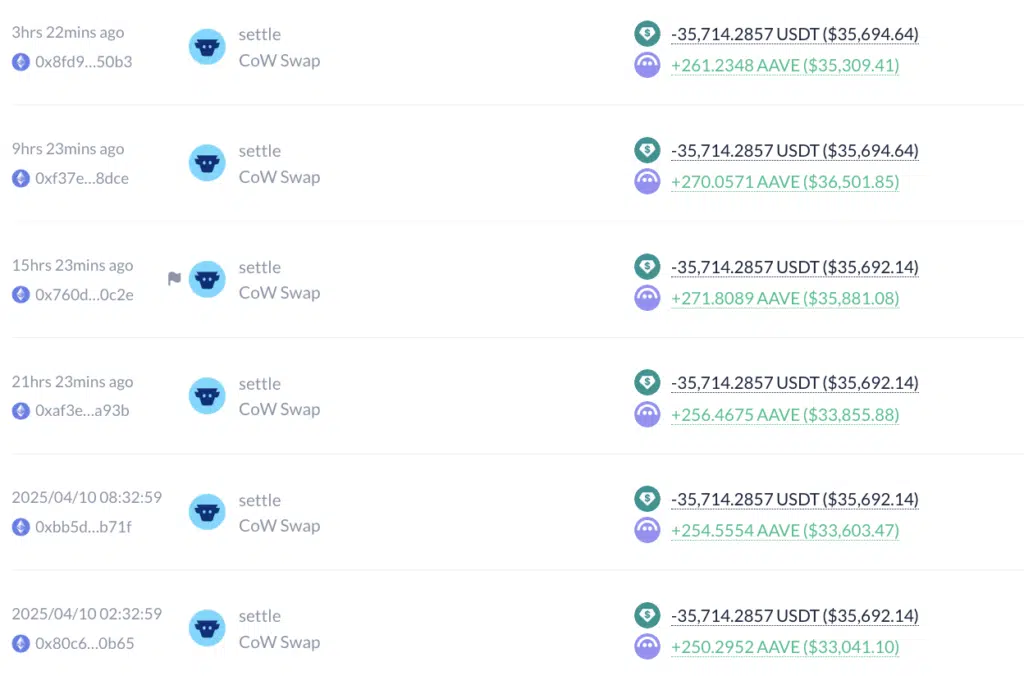

Secondo quanto possiamo vedere dai dati on-chain, l’AFC sta acquistando a round di $35.700 alla volta, verosimilmente per non incidere a livello di price impact. Per il momento sono stati utilizzati circa $250.000 per acquistare AAVE, mentre gli altri $750.000 sono ancora in USDT in attesa di essere spesi. Le operazioni avvengono sulla piattaforma aggregatore CoWswap, dove c’è una protezione per il frontrun.

I buybacks avranno un impatto positivo sul prezzo di AAVE?

Per Aave il discorso dei buybacks assume un quadro molto complesso. In generale nel mondo della finanza si dice che i buybacks vengono implementati da chi non sa come far fruttare in maniera più ottimale il proprio capitale.

Un po come nel contesto azionario dove chi offre dividendi, effettivamente non sa più come reinvestire il capitale nella propria struttura, e dunque lo offre agli investitori come premio.

Significa che il business di riferimento non riesce più a crescere, e dunque gli utili vengono utilizzati in modo alternativo rispetto al classico potenziamento produttivo. Nel mondo crypto la questione è la stessa, ma va contestualizzata con quella che la psicologia del degen DeFi.

A livello matematico, possiamo affermare che un buyback di $1 milione a settimana per 6 mesi, per un asset così liquido come AAVE, non rappresenta un fattore così rilevante. Parliamo di una moneta che gestisce scambi giornalieri per $275 milioni al giorno ( ultime 24 ore), con una capitalizzazione di $2 miliardi.

Ciò significa che i buybacks coinvolgeranno all’incirca lo 0,05% dei volumi settimanali registrati dal token. È chiaro che comunque l’impatto della nuova tokenomics ha una direzione positiva sulla moneta, visto che viene “tolta” supply vendibile dal mercato, ma non si tratta di un driver così bullish nel breve/medio termine.

Piuttosto la strategia del buybacks potrebbe funzionare proprio perché stimola gli investitori di Aave sul piano narrativo ed emozionale. Spesso il mondo crypto spinge più dalla percezione e dalle attività di marketing piuttosto che dai fondamentali e dai veri cambiamenti dei modelli economici.

In tal senso, AAVE potrebbe crescere perché, a livello psicologico, i traders crederanno nell’effetto positivo del buyback, alimentando così domanda e speculazione.

Gli ottimi numeri del protocollo di lending

Al di là del potenziale impatto dei buybacks di Aave, c’è da riconoscere come il protocollo stia diventando sempre più dominante all’interno del panorama DeFi. Attualmente vanta un TVL pari a $17,2 miliardi, tale da renderla la piattaforma con più capitali depositati di tutto il settore della finanza decentralizzata.

Su Ethereum, Aave possiede la quota di mercato maggiore per la nicchia dei mercati di lending, superando di gran lunga i competitor Spark, Morpho e Compound. Nell’ambiente multichain assume un connotato di forte rilevanza per le catene Arbitrum, Sonic, Avalanche, dopo figura come la DApp di lending maggiore.

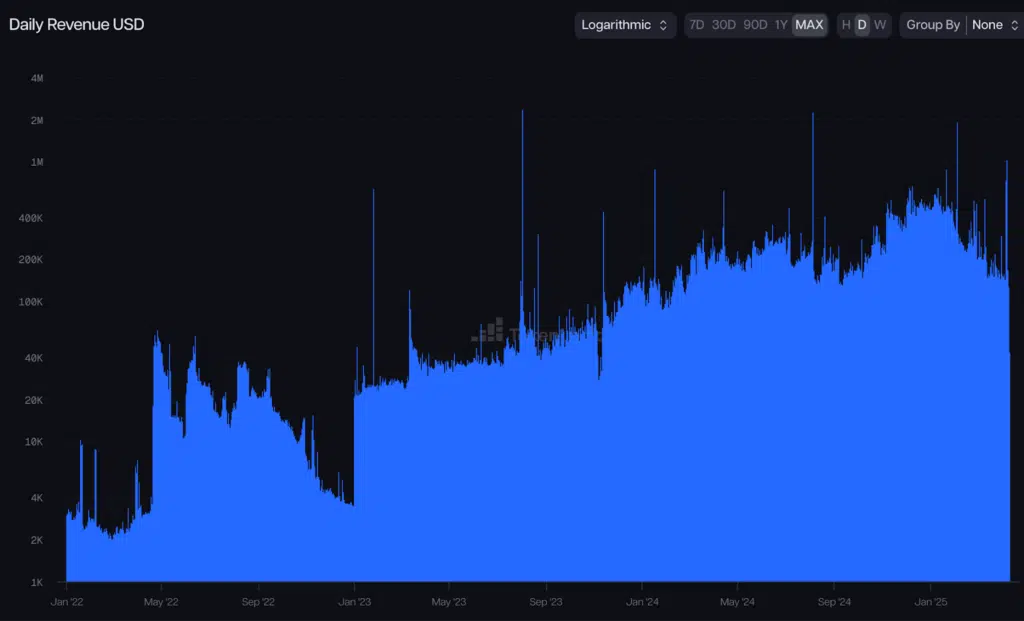

Sul fronte delle revenue, possiamo vedere come nonostante i tagli dei tassi della FED a fine 2024, i guadagni del protocollo siano rimasti tutto sommato stabili. Anche se il calo del costo del denaro incide sui ricavi di Aave, possiamo comunque definire il business dell’applicazione come robusto e fortemente redditizio.

Pensate che solo nella giornata del 7 aprile, grazie alle pesanti liquidazioni che ci sono state nel mercato, Aave ha incassato oltre $1 milione.

Inoltre per il 2025 Aave prevede di aumentare ancora i propri ricavi grazie all’introduzione di Chainlink SVR e al meccanismo Umbrella. Entrambi consentiranno al protocollo di generare maggiori guadagni proteggendo al contempo gli utenti dai potenziali crediti inesigibili che potrebbero colpire durante le fasi di volatilità.

Dunque, anche senza considerare i buybacks, il token AAVE potrebbe beneficiare della continua redditività del protocollo, che si riflette nel medio-lungo termine in una crescente domanda per la criptovaluta.

Criptovaluta.it® Ultime Notizie Bitcoin e Crypto News | Criptovalute Oggi

Criptovaluta.it® Ultime Notizie Bitcoin e Crypto News | Criptovalute Oggi