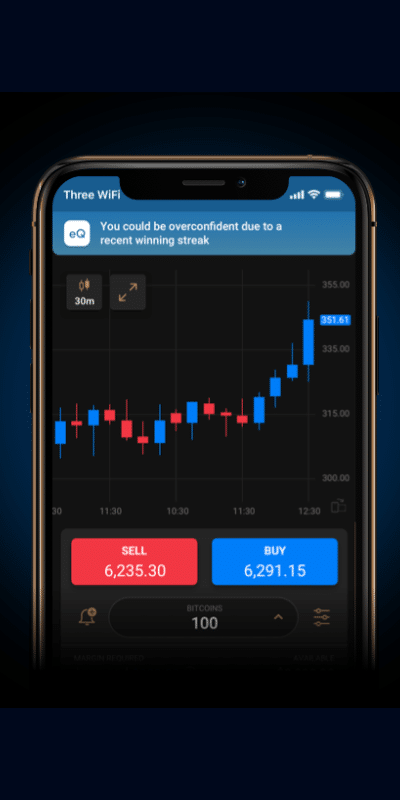

Il 14 Marzo, Bitcoin ha toccato per la quinta volta in Marzo un All- time high (ATH) a 73.794 BTC/USD (dati Bitpanda). Attualmente, si trova in una fase correttiva e ha registrato tre candele giornaliere negative consecutive per la terza volta dall’inizio dell’anno, prontamente interrotte con la chiusura positiva di ieri. Dal recente massimo al prezzo attuale di 68.050$, Bitcoin è in correzione di circa il 6,90% dopo aver toccato un -12,30%.

Bitcoin dal nuovo ATH in ritracciamento del 9%

Analizzando alcuni dati che si trovano dietro le evidenze grafiche del prezzo, si scopre come gli attuali movimenti correttivi, sono meramente di natura speculativa e possono fungere da barometro per rilevare segnali di un surriscaldamento nell’utilizzo della leva finanziaria.

Bitcoin e Perpetual swap

Il fornitore di dati on-chain Intotheblock, ha evidenziato come il 14 Marzo i tassi di finanziamento degli swap perpetui di BTC su Binance e Bybit, i due exchange che trattano i volumi maggiori sui derivati, sono stati particolarmente significativi. È importante sottolineare che i ” Bitcoin perpetual swaps funding rates” non hanno nulla a che vedere il protocollo Bitcoin, né riflettono lo spirito originale di Satoshi Nakamoto.

Questo tipo di contratti deriva dalla finanza tradizionale e appartiene al mondo dei derivati e delle operazioni a leva. Gli swap perpetui, a differenza dei futures, non hanno una data di scadenza e sono utilizzati per mantenere l’allineamento con il prezzo spot del sottostante, nel nostro caso il BTC.

Dietro le quinte della leva finanziaria

Per mantenere questo allineamento viene ad essere pagato un tasso di finanziamento. Quando i tassi di finanziamento dell’asset aumentano, come nel caso di BTC, indica che esiste una domanda elevata per le posizioni lunghe rispetto alle posizioni corte. In termini semplici, i trader stanno puntano sull’aumento del prezzo di BTC.

Intotheblock ha evidenziato che il tasso di finanziamento tra 0,06 e 0,09% è stato quello più elevato dal 2021. È importante sottolineare che questo tasso viene pagato ogni otto ore, quindi, nonostante possa sembrare basso, l’effetto complessivo sul costo di mantenimento di una posizione a leva può risultare significativo.

L’eccesso di leva come indicatore di sentiment

Pertanto, gli swap funding rates, servono da indicatori del sentiment di mercato. Un tasso di finanziamento elevato positivamente può indicare che il prezzo è in condizione di sovrapposizione long, suggerendo che i trader stanno scommettendo sull’aumento del prezzo. Al contrario, un tasso di finanziamento negativo può indicare una condizione di sovrapposizione short, suggerendo sulla discesa del prezzo.

I tassi elevati di finanziamento

In possesso dei grandi investitori, questi dati possono portare alla decisione di assumere posizioni contrarie rispetto a quelle eccessivamente basate sulla leva finanziaria. Tassi elevati aumentano il rischio di rapide liquidazioni, che possono portare a incrementi di volatilità e movimenti correttivi rapidi e violenti, con guadagni per gli shortisti. Situazione che si sta verificante nei giorni successivi all’ATH.

Inoltre, si può anche intuire il perché si hanno dei disallineamenti tra l’andamento dei prezzi spot sugli exchange e i Future CME, che risponde maggiormente ai movimenti dei derivati.

La lunga spiegazione fornita sopra, la si può riassumere così, affermando che, attualmente, ci troviamo in una fase prettamente speculativa, caratterizzata da una schermaglia tra grandi investitori e trader professionisti ben capitalizzati, che operano contro la posizione avversaria.

Bitcoin continua ad uscire dagli exchange

Passando ad una analisi della situazione dei BTC sugli exchange, utilizziamo due metriche di Glassnode. La prima è relativa alla percentuale di BTC depositati sugli exchange, la “Bitcoin: Percent Balance on Exchanges – All Exchanges”. La percentuale di BTC disponibili sugli exchange continua a diminuire, attestandosi oggi all’11,61%, il valore più basso mai registrato.

Tramite l’analisi della metrica “Bitcoin: Net Transfer Volume from/to Exchanges [BTC] – All Exchanges” abbiamo la conferma che anche negli ultimi giorni ci sia sta una tendenza a ritirare BTC dagli exchange. L’unico giorno in cui ci sono stati afflussi rilevanti sugli exchange è stato il 4 Marzo in vista del primo ATH.

Bitcoin e Fear & Greed Index

Tornando ad una valutazione del prezzo di Bitcoin e del carattere speculativo che può aver innescato la sua recente crescita, osserviamo che l’indice di paura e avidità “Fear & Greed Index” di Glassnode sta segnalando che il mercato si trova in una condizione di “Estrema Avidità” (Extreme – Greed) da Marzo. Dopo aver raggiunto un picco a 90, l’indice ha mostrato una lieve contrazione ma rimane elevato a 79. Un BTC caratterizzato da un’avidità estrema è spesso esposto al rischio di improvvisi ribassi, come già verificatosi in passato in situazioni analoghe, al contempo però possono perdurare a lungo.

Criptovaluta.it® Ultime Notizie Bitcoin e Crypto News | Criptovalute Oggi

Criptovaluta.it® Ultime Notizie Bitcoin e Crypto News | Criptovalute Oggi