Quali sono le migliori strategie di trading crypto (per criptovalute)? Attraverso questa guida vogliamo fornire ai nostri lettori diverse metodologie di trading specifiche per il mondo delle crypto. L’obiettivo è offrire alcune tecniche di facile utilizzo e redditizie, con strategie adatte al day trading e al multi-day.

| 🎯 Migliori Strategie trading criptovalute | 📌 Livello di esperienza richiesto | ⭐ Score |

|---|---|---|

| Trading Strategy: Candlestick e Bollinger Band | Principiante/Intermedio | 9.9 |

| Trading Strategy: TRIX & ADX | Principiante/Intermedio | 9.7 |

| Trading Strategy: RSI Crypto veloce | Principiante/Intermedio | 9.5 |

| Trading Strategy: Double Stochastic | Intermedio/Avanzato | 9.3 |

| Trading Strategy : Modelli trend following | Principiante/Intermedio | 9.1 |

1. Trading Strategy: Candlestick e Bollinger Band

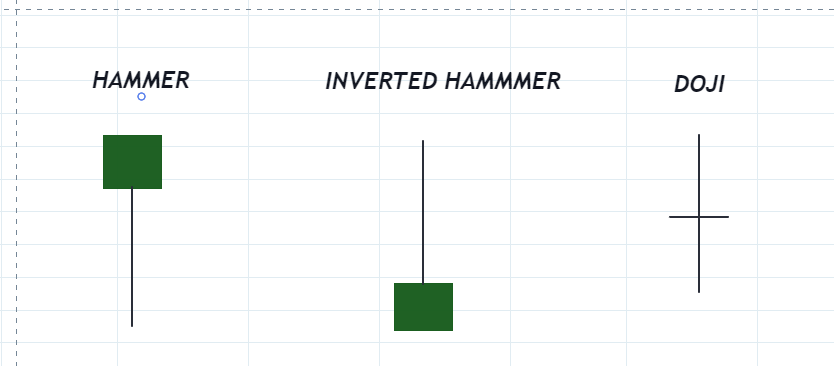

Una strategia di trading, che offre elevate percentuali di gain, si basa su un mix di conoscenze di analisi tecnica, in particolare sulle candlestick e Bollinger Band. Le candele da monitorare sono poche e tutte descritte sulle nostre guide e sono: l’hammer, l’inverted hammer, la doji, la shooting star e l’hanging man.

La strategia si basa sulla combinazione di candele e Bande di Bollinger e può essere applicata sia per posizioni long che short e su differenti time frame. Questa strategia su candele giornaliere è classificabile multi-day ma tuttavia le operazioni hanno usualmente durate di pochi giorni. Ovviamente per l’intraday si scende sui grafici orari.

Il colore della candela non è rilevante, ma è fondamentale la formazione esternamente alla Banda di Bollinger superiore o inferiore.

- Inversione rialzista: candele hammer, inverted hammer e doji in posizione esterna alla Lower Bollinger Band;

- Inversione ribassista: candele shooting star, hanging man e doji in posizione esterna alla Upper Bollinger Band.

Inversione Rialzista

Riportiamo un setup rialzista verificatosi su Bitcoin (BTCUSD). Nel grafico possiamo vedere la formazione di una candela hammer, con una lunga shadow inferiore e body piccolo, formatasi esternamente alla Lower BB.

- Ingresso: in chiusura o meglio all’apertura della candela successiva.

- Stop Loss: qualche tick sotto la lower shadow o in percentuale.

- Take profit: può essere impostato in percentuale ed il rapporto ideale dovrebbe essere di 1:3 rispetto allo Stop Loss. Altrimenti, una buona metodologia consiste nell’utilizzare i ritracciamenti di Fibonacci applicati al vettore che va dall’ultimo massimo rilevante, fino al minimo della shadow.

I trader più conservativi possono scegliere di uscire al 38.2, come TP1 di profitto, mentre chi vuole essere più aggressivo può puntare al TP2 dato dal 50% di Fibonacci. Nell’esempio riportato il TP1 è arrivato al 10% mentre il TP2 al 14%.

Sul grafico daily di Cronos (CROUSDT) abbiamo riportato una altro ingresso long con una candela doji rialzista completamente esterna alla Lower BB.

Ingresso: in chiusura o alla apertura della candela successiva.

- Stop Loss: data la volatilità di CRO è preferibile un stop ampio, di almeno non meno del 3% e comunque sotto il low della shadow della doji.

- Take profit: utilizziamo i ritracciamenti di Fibonacci applicati al vettore che va dall’ultimo massimo rilevante, fino al minimo della shadow. Il TP2 corrisponde ad una crescita del 21% mentre il TP1 al 15%. In questi casi con la crescita del profitto è sempre d’obbligo alzare anche lo SL sopra l’ingresso in modo da non rischiare di bruciarsi il guadagno.

Inversione Ribassista

Come detto in precedenza, questa strategia è applicabile su qualsiasi time frame. Di seguito riportiamo Ethereum (ETHUSD) su 1H con una candela shooting star e ingresso con posizione short, come detto in precedenza, il colore non è rilevante.

- Ingresso: in chiusura della candela o alla apertura della successiva.

- Stop Loss: qualche tick sopra l’high della shadow, in questo caso essendo su un time frame breve, tutto va proporzionato ed è pari ad uno 0,80%

- Take profit: inserito al 50% di Fibonacci del vettore e corrisponde ad un profitto di +1,90%. In questo caso il rapporto SL e TP e poco sopra 1:2.

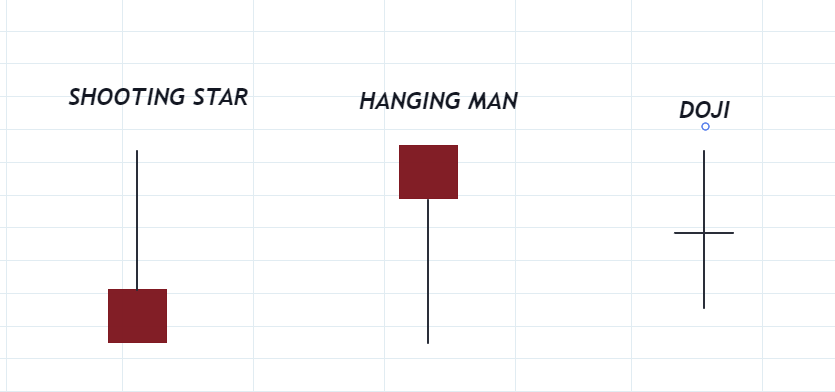

Nell’esempio seguente riportiamo un pattern doji ribassista su Tezos (XTZUSDT) su un H2.

Ingresso: in chiusura della candela o alla apertura della successiva.

- Stop Loss: essendo su un 2H senza riferimenti grafici è da porre in percentuale un paio di punti sopra l’high della doji.

- Take profit: il TP1 è posto sul 38.2 di Fibonacci ed il TP2 sul 50%. Per gli operatori aggressivi si può puntare tutto come target al 50% ma ponendo lo SL qualche tick in gain dall’ingresso proprio per non bruciarsi l’operazione.

2. Trading Strategy: TRIX & ADX

Questa è un’altra strategia di natura trend following e multi-day che si basa sull’utilizzo di fasci di medie mobili. Alla base abbiamo il TRIX indicator che serve a identificare e confermare il trend del mercato, misura il tasso di variazione percentuale di una tripla media mobile esponenziale (EMA) sul prezzo di chiusura.

Metodologia

Il TRIX funziona come indicatore di momentum e oscilla attorno alla linea dello zero, che è fondamentale per generare segnali di ingresso. Viene comunemente impostato su 20 periodi, ma questa configurazione può essere adattata per soddisfare diverse esigenze di trading, in base anche alla crypto. In molti casi è consigliabile anche l’utilizzo di un filtro di volatilità, come l’ATR.

Inoltre, per avere un’indicazione della forza del trend, utilizziamo il sistema del Directional Movement e Average Directional Index (ADX). È importante ricordare che l’ADX non fornisce indicazioni sulla direzione del trend, ma bensì esprime un valore di forza del trend stesso. Valori di ADX superiori a 25 ci indicano che una crypto è in un trend ben definito, mentre se l’indicatore è inferiore a 20 ci troviamo in assenza di un trend significativo.

Parametri di ingresso

- Acquisto: si entra in posizione quando il TRIX attraversa al rialzo la sua linea dello zero.

- Vendita: si entra in una posizione corta quando il TRIX attraversa al ribasso la linea dello zero.

- ADX deve essere pari o superiore a 25 con settaggio 12 e 10

Stop Loss: viene ad essere impostata una media mobile esponenziale (EMA) a 50 periodi. Quando il prezzo taglia al ribasso la EMA, si ottiene un segnale di uscita dalla posizione long. Viceversa, quando il prezzo taglia al rialzo EMA, è il momento di chiudere la posizione short.

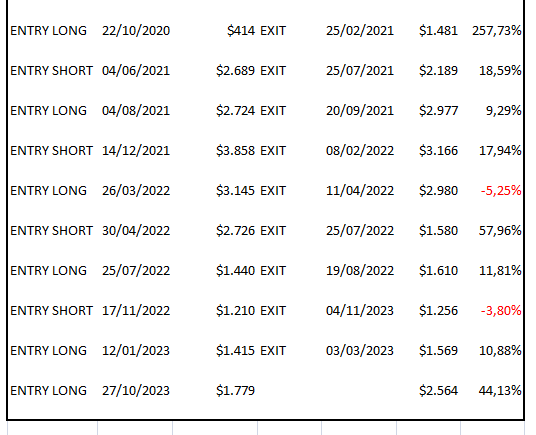

Nel grafico allegato, abbiamo riportato uno scorcio dell’andamento di questa strategia trend following su Ethereum (ETH). A partire da Aprile 2022, si sono verificate 5 operazioni: di cui 2 di vendita e 3 di acquisto, con l’ultima tutt’ora attiva. Inoltre, sono state evidenziate con il [NO], 4 situazioni cui, nonostante il TRIX avesse fornito un segnale, il parametro dell’ADX non era stato soddisfatto, portando a non considerare tali segnali per l’operatività. In allegato la serie di operazioni generate negli ultimi 4 anni.

Abbiamo analizzato i dati riportati su Ethereum basandoci sui segnali di uscita. È consigliabile impostare sempre un trailing stop quando il prezzo supera livelli di profitto significativi. Il valore del trailing stop dipende dalla sensibilità individuale: alcuni potrebbero scegliere di realizzare i profitti con un aumento del 20%, mentre altri potrebbero aspettare un incremento del 40%. In entrambi i casi, è importante prestare attenzione per evitare di ritrovarsi in una situazione sfavorevole. Un noto adagio nel mondo della finanza suggerisce di chiudere rapidamente le operazioni in perdita e di lasciar correre quelle in profitto.

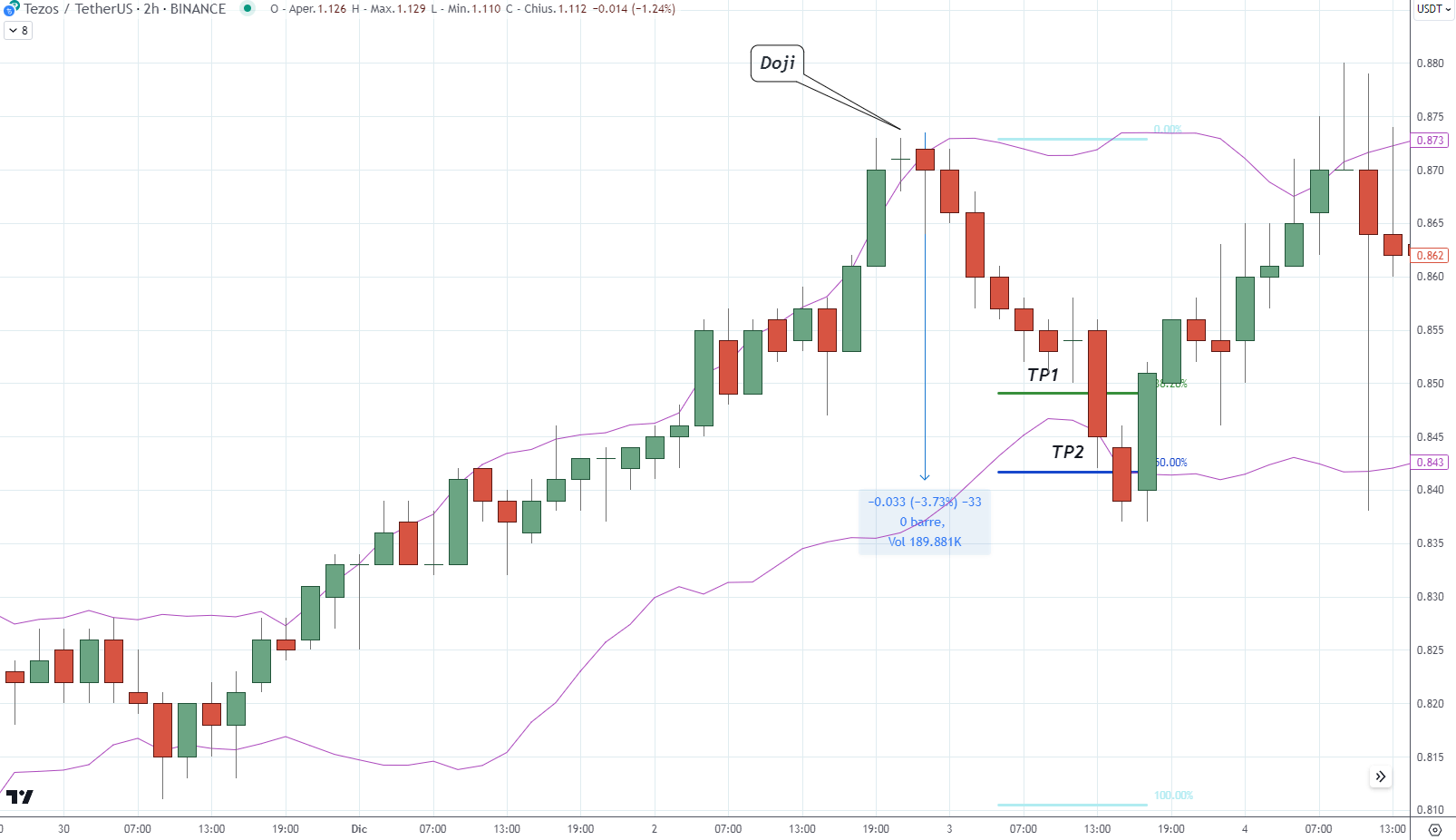

Andamento strategia Trix sullo storico di Polkadot

Di seguito riportiamo l’andamento di questa strategia con il TRIX su Polkadot (DOT). La storia di DOT è relativamente breve, essendo stato quotato per la prima volta in agosto 2020; di conseguenza, i primi mesi di quotazione non sono utili alla strategia in quanto i prezzi e i dati si devono formare.

Per sottostanti con una volatilità più elevata, come nel caso di Polkadot, consigliamo di aumentare il parametro relativo all’ADX, portandolo a 27. È sempre preferibile effettuare dei test specifici basati sulla volatilità della crypto analizzata.

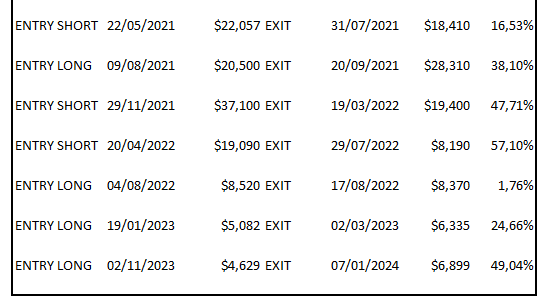

La nostra prima operazione si è verificata solo a maggio 2021 ed è stata una vendita. L’uscita è avvenuta il successivo 31 Luglio, con un profitto del 16,55%. Tuttavia, durante questi quattro mesi, lo short su DOT ha raggiunto un profitto massimo del 58%, con un minimo a luglio a 10,95$. Ecco perché è consigliabile impostare un trailing stop.

In totale in questi 3 anni di operatività della strategia TRIX, abbiamo registrato 7 operazioni, di cui 4 Long e 3 di vendita, come illustrato nel report allegato. Anche, in questo caso le uscite sono basate sulla chiusura sotto o sopra la EMA 50, senza nessun inserimento di tralling stop.

In allegato, trovate un dettaglio in cui evidenziamo l’utilità del filtro ADX per misurare la forza di un trend. Sebbene il TRIX fornisse il segnale, mancava il rispetto della condizione dell’ADX, che abbiamo evidenziato con [NO]. Su tre i tre casi evidenziati, due sarebbero state operazioni in perdita; solo l’operazione del 29 Aprile avrebbe portato a un profitto del 13%.

3. Trading Strategy: RSI Crypto veloce

Una strategia di trading classificata tra quelle multi-day ma che può durare anche pochi giorni, si basa su uno degli indicatori più noti dell’analisi tecnica, il Relative Strength Index (RSI), ideato da Welles Wildere spiegato nel suo libro del 1978, New Concepts in Technical Trading Systems.

L’RSI è un oscillatore di momentum che misura la velocità e il cambiamento di movimento del prezzo. Nell’uso classico, serve a identificare le situazioni di ipercomprato (valori superiori a 70) e ipervenduto (valori inferiori a 30), con una configurazione di default a 14 periodi. Nell’utilizzo classico, una delle metodologie più comuni è la ricerca di divergenze tra indicatore e prezzi.

A differenza di questo approccio comune, la strategia di trading in questione impiega l’indicatore RSI in un modo totalmente non convenzionale rispetto a quello descritto oggi dai principali libri dei formatori del settore. Lo stesso Wilder utilizzava l’RSI in modo diverso rispetto alla metodologia in voga oggi.

Metodologia di applicazione RSI veloce

La strategia che presentiamo, si concentra sulla ricerca della forza di un trend e la velocità del cambiamento. Per cogliere al meglio i cambiamenti di forza l’RSI viene ad essere impostato a 5 periodi.

Inoltre, sappiamo che se l’RSI supera il valore di 70, ci indica che è in trend e secondo la convenzione, viene classificato come ipercomprato. Tuttavia, non è possibile prevedere quanto tempo rimarrà in questa condizione. Pertanto, procedere a una vendita automatica quando si raggiunge questo livello può spesso portare a errori.

Nel nostro caso, utilizzando un RSI veloce, andiamo a comprare la crypto quando il prezzo supera il livello di 70.

La stessa situazione si applica anche per il lato corto: una discesa del prezzo che porta l’RSI sotto il livello di 30 non comporta automaticamente essere in un’area di ipervenduto che condurrà ad un’inversione rialzista nel breve. Nel nostro caso, utilizzando un RSI veloce, andiamo a vendere la crypto quando il prezzo scenderà sotto il livello di 30.

L’inserimento delle medie mobili

Per gestire in modo più efficace questo sistema, inseriamo un secondo parametro che incorporiamo nella strategia con l’utilizzo di una media mobile per l’identificazione del trend. Un RSI superiore a 70 indica già che il prezzo della crypto è forte, ma la media mobile ci serve da filtro aggiuntivo. Questo ci aiuta a confermare il trend e a limitare il rischio di entrare in posizioni in cui il prezzo potrebbe iniziare a mostrare un indebolimento del trend.

Per ovviare ulteriormente a questa problematica è possibile utilizzare due medie mobili che operano con il classico incrocio della veloce sulla quella lenta. Per farlo, si può utilizzare la Media Mobile Esponenziale (EMA), già impiegata nelle strategie precedenti.

Tuttavia, ritengo che una scelta migliore, sia una Media Mobile Ponderata (WMA), che da maggior peso ai dati più recenti. La WMA è adatta a identificare le tendenze in un arco temporale specifico, con una reattività maggiore rispetto alla SMA ma meno drastica dell’EMA.

La differenza pratica nell’utilizzo tra EMA e WMA è molto limitata; infatti, molti backtest mostrano che il numero di operazioni realizzate con entrambe le medie rimane lo stesso. In questa strategia di trading applicata al Bitcoin, utilizziamo i periodi di 20 e 6 giorni, ispirandoci a una serie di cicli temporali su base daily.

Parametri della strategia RSI veloce

- Il primo passaggio è utilizzare l’RSI a 5 periodi;

- Livello di ingresso in acquisto con RSI superiore a 70. Chiusura della posizione quando l’RSI scende sotto 60;

- Livello di ingresso in vendita quando l’RSI scende sotto 30. Chiusura della posizione quando l’RSI sale sopra 40;

- Impiegare medie mobili WMA a 14 e 6 periodi calcolate sulla chiusura daily.

Le operazioni in acquisto dell’RSI veloce

Per fornire una visione più dettagliata, riportiamo separatamente la serie di operazioni long da quella short. Nel grafico allegato sono evidenziate le operazioni in acquisto su Bitcoin che coprono il periodo dal 2021 fino ad oggi. Nell’arco di questi 3 anni ci sono state 29 operazioni in acquisto, con 17 chiuse in profitto. Il guadagno medio per ogni operazione in gain si attesta al 16,26% mentre la perdita media per ciascuna delle 12 operazioni in perdita è del 3,50%.

In allegato anche il report delle operazioni di acquisto, oltre a un chart grafico con un arco temporale più breve, utile per evidenziare in modo più chiaro i punti di ingresso e uscita dalle operazioni.

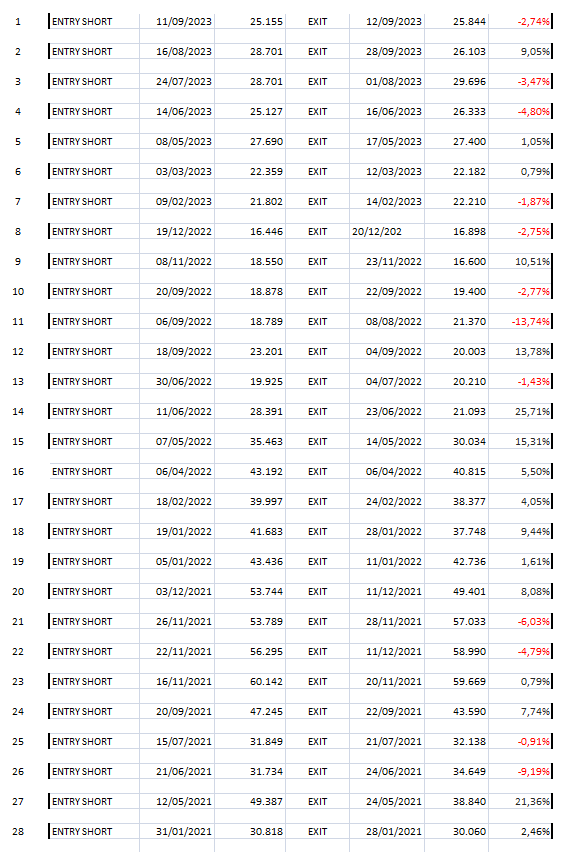

Le operazioni di vendita dell’RSI veloce

Di seguito in allegato trovate il grafico con la serie delle operazioni di vendita che si sono svolte nello stesso periodo precedentemente menzionato, a partire dal 2021 fino ad oggi. Nell’arco di tre anni, abbiamo registrato 28 operazioni di vendita, di cui 16 chiuse in profitto. Il guadagno medio per ogni operazione chiusa in profitto si attesta al 8%, mentre la perdita media per ciascuna delle 12 operazioni in loss è del 4,03%.

Di seguito troverete anche il report delle operazioni di vendita e un grafico dettagliato che mostra una selezione di operazioni tra novembre 2021 e febbraio 2022.

Inoltre, è evidenziata con un [NO] un’operazione in cui il filtro di trend dato dalla media WMA non era stato rispettato. Senza il filtro, l’ingresso avrebbe portato a un’operazione con una perdita contenuta, effettuando uno short a 47.300$ con uscita a 47.777$.

4. Trading Strategy: Double Stochastic

Una strategia di trading più aggressiva, che può essere utilizzata sia per operazioni di day trading, sia per operazioni multi-day, si basa sull’utilizzo dell’indicatore stocastico, il cui funzionamento è dettagliato nella nostra guida.

Questo indicatore misura il prezzo di una crypto, in relazione al massimo e al minimo registrati in un determinato arco di tempo. Il principio su cui si fonda, ipotizza che il prezzo durante una fase di trend, tenderà a chiudere vicino al massimo o al minimo.

La strategia implica un uso dell’incrocio degli stocastici su due orizzonti temporali diversi, uno più breve e uno più lungo. È cruciale che questi due intervalli siano proporzionalmente bilanciati per evitare segnali errati. Ad esempio, non è sensato confrontare un grafico giornaliero con uno a 5 minuti, a causa della loro notevole differenza di scala temporale.

La metodologia della strategia

Entrambi gli stocastici sono utilizzati in una maniera condizionale, ognuno fornendo un segnale specifico basato sui suoi parametri di configurazione. Il mancato rispetto di un parametro non fa scattare il segnale. Inoltre viene ad essere utilizzato un take profit scalettato.

La strategia cerca di lavorare nella direzione del trend primario, che viene ad essere individuato tramite il time frame maggiore. Sul time frame inferiore si va a generare il segnale che sarà nella direzione del trend primario.

I time frame suggeriti per l’uso in coppia degli indicatori stocastici sono il daily accoppiato all’1H, oppure l’1H in combinazione con i 15 minuti. Gli operatori più aggressivi possono optare per l’abbinamento tra il grafico a 15 minuti e quello a 5 minuti. Tuttavia, è importante notare che, diminuendo l’intervallo temporale, aumenta l’erraticità dei segnali. Quindi, mentre intervalli più brevi possono fornire più opportunità, portano anche a una maggiore incertezza nei segnali.

Parametri dello Stocastico

- Stocastico Giornaliero: calcolato su un periodo di 14 giorni.

- Stocastico Orario: calcolato su un periodo di 8 ore.

- Entrambi gli stocastici utilizzano un fattore di smoothing (K e D) di 3.

Condizioni di Ingresso Long

- Il K dello stocastico giornaliero è superiore a 60 e rivolto al rialzo (indicando una tendenza rialzista).

- Sul grafico orario, c’è un crossover rialzista dello stocastico, ovvero la linea K incrocia al rialzo la linea D mentre il livello è inferiore a 60.

Lo stop loss. Per la gestione del rischio ci sono due metodologie, quella che applichiamo adesso è basata su questa strategia e prevede:

- la posizione viene chiusa se lo stocastico giornaliero scende sotto 65 o se il prezzo scende sotto dell’8%.

Una seconda metodologia prevede solo uno stop loss in una percentuale del prezzo di ingresso della posizione, rispetto alla size inserita, ma diventa soggettiva sulla propria propensione al rischio. Questa modalità vale anche per le operazioni short.

Il take profit. anche in questo caso sono possibili due metodologie. Il sistema che utilizziamo è in percentuale:

- Il livello di take profit è impostato al 7% sopra il prezzo di ingresso

La seconda metodologia prevede la divisione in due take profit, in modo da lasciar correre i profitti, ma al contempo di ammortizzare un’inversione del trend rispetto alla nostra posizione. Questa modalità vale anche per le operazioni short.

Nel grafico riportato di Bitcoin sono visibili una serie di 4 ingressi in acquisto. La prima operazione è stata stoppata mentre le altre 3 sono andate in profit. Nella parte inferiore del grafico sono impostati i due stocastici, il primo su 1H, mentre il secondo è pesato sui dati daily.

Condizioni Ingresso short

- Il K dello stocastico giornaliero è inferiore a 40 e rivolto al ribasso;

- Sul grafico orario, deve esserci un crossunder ribassista della linea K dello stocastico sotto la linea D, con la K sopra il livello di 40.

Stop Loss: La posizione viene chiusa se lo stocastico giornaliero sale sopra 40 o se se il prezzo scende sale dell’8% da quello di ingresso.

Take Profit: il livello di take profit è impostato al 7% sotto il prezzo di ingresso.

Nell’immagine allegata, è riportato l’andamento di Bitcoin da inizio Gennaio 2024. Sulla sinistra abbiamo un grafico daily con l’indicatore schiacciato verso il basso e ampiamente sotto 40, mentre a destra c’è il grafico 1H con 2 operazioni short. Il 14 Gennaio è entrato il segnale di ingresso con chiusura alle ore 17:00 del 19 Gennaio mentre adesso è ancora attivo l’ingresso short del 20 Gennaio.

5. Trading Strategy : modelli trend following

La strategia rientra tra quelle multi-day nonché del tipo trend following, ideale per chi vuole mantenere posizioni a lungo termine senza la necessità di monitorare costantemente l’operazione, ma solo in caso di forte variazioni del prezzo.

È una classica operatività trend following che in questo caso si basa sull’impiego di tre indicatori tecnici molti semplici, consultabili nelle nostre guide: sono il MACD, la Media Mobile Esponenziale e l’ADX.

Per questo genere di operatività è sempre meglio scegliere crypto con un buon volume di scambio e una storia di prezzo affidabile su un time frame giornaliero per identificare il trend principale.

Gli indicatori per identificare il trend

- Medie Mobili: si utilizzano una media mobile esponenziale (EMA) a 50 giorni e una EMA a 200 giorni che forniscono l’indicazione della direzione trend. Abbiamo un trend rialzista quando la EMA a 50 giorni passa sopra la EMA a 200 giorni; viceversa per un trend ribassista.

- MACD (Moving Average Convergence Divergence): aiuta a confermare la presenza di un trend. Inoltre serve a rilevare cambiamenti nella forza, direzione, momentum e durata di un trend.

- ADX (Average Directional Index): misura la forza del trend ma non la sua direzione. Di default un valore sopra 25 indica la presenza di un trend definito. I parametri di calcolo dell’ADX si possono lasciare invariati, pertanto 12 – 26 – 9. Tuttavia, è sempre meglio fare qualche test sulle singole crypto che si vogliono seguire.

Parametri per l’ingresso in posizione long

Entrare in una posizione long quando il trend è rialzista con EMA a 50 periodi posizionata sopra la EMA a 200 giorni, il MACD positivo e ADX > 25.

Parametri per l’ingresso in posizione short

Entrate in una posizione short quando il trend è ribassista con la EMA a 50 periodi che si trova sotto la EMA a 200 giorni, il MACD negativo e ADX > 25.

Stop Loss: considerando che si tratta di operazioni che possono spaziare dal medio al lungo termine, esistono due possibili metodologie per impostare gli SL. Una prima basata su una percentuale dal prezzo di ingresso, che varia in base alla propria tolleranza al rischio e capitale investito, per cui è una scelta soggettiva.

La seconda metodologia prevede l’uso dell’analisi grafica per individuare un livello di supporto per impostare uno SL per una posizione long o un livello di resistenza per una posizione short.

Take Profit: la metodologia ottimale per massimizzare i guadagni consiste nell’adottare un approccio di tipo trailing stop. Ciò significa aumentare progressivamente il livello dello stop loss man mano che il profitto cresce.

In pratica, lo SL viene spostato al prezzo di ingresso più un certo margine di guadagno, in modo da proteggere i profitti acquisiti senza rinunciare alla possibilità di ulteriori guadagni se il trend continua.

In questo caso per il TP è consigliabile scegliere possibili obiettivi grafici di arrivo se vi sono delle resistenze precedenti, o utilizzare eventualmente le estensioni di Fibonacci se il prezzo ha rotto massimi o minimi in cui non era mai arrivato.

Da ricordare: i tre parametri indicati devono verificarsi tutti e tre per poter aprire la posizione.

Per illustrare la strategia descritta, riportiamo un esempio di operatività su Bitcoin, con una panoramica da inizio Settembre 2021 fino a Settembre 2023. In questo arco di tempo il sistema ha prodotto 3 segnali utilizzabili, 2 long ed 1 short.

Il primo ingresso long è avvenuto il 03 Ottobre 2021 con BTCUSD a 48.240$, dove si può osservare che il prezzo ha raggiunto una crescita massima del 48% rispetto al punto di ingresso.

Il secondo ingresso, short, è stato il 10 Aprile 2022 a 42.177$, quando si sono verificati tutti e tre i parametri forniti dagli indicatori. Anche in questo caso, il prezzo è sceso fino ad un minimo del 67% rispetto al punto di ingresso.

Il terzo ingresso, long, è del 30 Gennaio 2023 a 23.780$, con una crescita massima del 35% dal nostro punto di ingresso.

Quando è nato il trading e sua evoluzione – approfondimento

Le origini del trading nel mondo finanziario risalgono a migliaia di anni fa. Tuttavia, la nascita di ciò che viene considerato il “trading moderno” è fatta risalire all’inizio del Rinascimento, periodo in cui iniziarono a svilupparsi le prime borse valori.

La Amsterdam Stock Exchange, fondata nel 1602, è considerata la prima borsa valori moderna. Nel XX secolo, con la comparsa dei computer, il trading finanziario ha visto un’ulteriore evoluzione con strumenti finanziari complessi come derivati, future e opzioni.

L’innovazione tecnologica ha trasformato il trading in un’attività accessibile a un pubblico ampio, grazie al trading online. Attraverso questi sviluppi, il trading è diventato l’attività che conosciamo oggi, e con la nascita di Bitcoin si è esteso al mondo delle crypto. Da allora, sempre più persone hanno iniziato ad informarsi sulle strategie di trading su criptovalute, apprendendone potenzialità ed usi.

Migliori piattaforme per strategie di trading

Ti proponiamo la lista dei migliori operatori validati dal nostro team dove aprire un conto online utile a fare trading di crypto, usando le nostre migliori strategie illustrate in questa pagina:

- 📌 eToro (vai qui per approfondire)

- 📌 Capital.com (vai qui per approfondire)

- 📌 ActivTrades (vai qui per approfondire)

- 📌 Fusion Markets (vai qui per approfondire)

Perché queste piattaforme si mostrano le migliori per attualizzare strategie di trading con le crypto, o su altri asset finanziari? In primo luogo integrano al loro interno un listino costantemente aggiornato di asset crypto (questo garantisce una buona diversificazione). In secondo luogo, sono tutte pienamente regolamentate e dispongono di reali licenze UE. Puoi sempre decidere di partire tramite un comodo conto demo (lo trovi entrando nelle pagine ufficiali), senza costi e senza limiti di tempo.

Analisi tecnica alla base delle strategie di trading

Come criptovaluta.it pubblichiamo periodicamente una serie di articoli formativi sull’analisi tecnica, offrendo così le basi necessarie per poter affrontare con conoscenza il mondo del trading.

Buona parte dei trading system e algoritmi, lavorano su basi di analisi tecnica, mentre altri invece sulla velocità di calcolo e sui volumi, con accesso a database molto costosi. L’utilizzo di quest’ultimo approccio, comporta competenze di programmazione in linguaggi Python, Pinescript, Matlab o R“. Sistemi di programmazione più basici sono il “C” o “MQL” utilizzabili sulle migliori piattaforme di trading online o su tutti i principali exchange tramite MetaTrader o la stessa TradingView.

Strategie di Day Trading e Swing Trading

I due approcci base al trading attengono la scelta del day trading e dello swing trading. Esistono poi metodologie più “estreme” come lo scalping, o ancora di conservazione (chiamate in gergo tecnico “cassettiste“). Cerchiamo quindi di comprendere da vicino ed in parole semplici cosa sono e su cosa si basano queste specifiche modalità operative – legate soprattutto al lasso temporale di investimento – inseribili nell’approfondimento generale sulle strategie di trading:

- Strategie di day trading: si tratta di una metodologia molto utilizzata dagli investitori retail e che si focalizza sull’apertura e chiusura della posizione di investimento in giornata, ossia nell’arco delle 24 ore giornaliere;

- Strategie di Swing trading: punta ad ottenere potenziali profitti nel corso del tempo, tramite il mantenimento delle posizioni in un lasso temporale che va da alcuni giorni, ad alcune settimane (si sfruttano i movimenti di prezzo nel breve-medio periodo);

- Strategie di Scalping: che mira a realizzare piccoli profitti da molte transazioni in un breve periodo, che oggi sono ad appannaggio principalmente degli HFT (high frequnecy trading);

- Strategie cassettiste: si basano sull’acquisto degli asset (in questo caso delle criptovalute) e sulla loro conservazione nel lungo-lunghissimo periodo (queste strategie si associano maggiormente all’acquisto diretto e fisico della criptovaluta).

Errore psicologico tipico

Un errore comune tra i trader neofiti, è trasformare un operazione di day trading in una più lunga per più giorni. Questo accade quando l’operazione non va nella direzione desiderata e lo Stop Loss non viene rispettato. Per evitare questo errore, è sempre meglio impostare immediatamente lo stop loss sulla piattaforma e soprattutto non rimuoverlo. Il difficile non è guadagnare ma mantenere i profitti.

Strategie di trading criptovalute: consigli

Il primo consiglio che ci sentiamo fortemente di erogare in questa sede, anche per permetterti di capire come iniziare ad utilizzare le strategie di trading crypto, riguarda il conto demo. Partire da un conto simulato, ossia basato su capitali reali, è molto spesso il primo step per coloro che non hanno molta esperienza. La demo ti permette di utilizzare capitali virtuali per poter testare qualsiasi strategia di trading, senza correre rischi sul capitale reale.

A propria discrezione, sarà poi possibile passare gradualmente alla modalità reale, caricando fondi in base alle proprie scelte. Un altro consiglio importante, è quello di conoscere a menadito le strategie che hai deciso di attualizzare. Questo vuol dire studiare, anche tramite le comode guide in PDF che trovi online, o semplicemente tramite siti professionali ed aggiornati, come ad esempio il nostro. Settare una strategia su criptovalute richiede attenzione ed ampia conoscenza, oltre che pratica.

In ultimo, non per importanza, seleziona solamente le strategie di trading crypto adatte al tuo modo di operare ed ai tuoi obiettivi. Se sei un trader con poco tempo a disposizione, soffermati su strategie long term, o medium term. Di contro, se hai molto tempo e capacità di studio, puoi pensare di utilizzare anche scalping e trading ravvicinato. Opta altresì su metodologie che rispecchiano il tuo grado di abilità nell’utilizzo di indicatori, oscillatori, pattern grafici, analisi tecnica ed analisi fondamentale.

Considerazioni finali

La guida esplora il panorama del trading di criptovalute, offrendo alcune strategie e strumenti analitici per diversi stili di trading. Le nozioni di base dell’analisi tecnica hanno l’obiettivo di equipaggiare il trader con le competenze necessarie per navigare anche in mercati volatili e ottimizzare il proprio approccio al trading.

Alessandro Lavarello – Trader professionista e analista per Criptovaluta.it

Le strategie Candlestick e Bollinger, come quella relativa all’impiego dell’indicatore TRIX e le successive dell’RSI e il double Stochastic hanno grosse potenzialità, anche solo a livello di suggerimento per elaborare proprie metodologie. Considera tuttavia sempre la componente del rischio e procedi per gradi, acquisendo man mano dimestichezza, anche tramite gli account simulati proposti dai broker.

FAQ

I nostri esperti hanno effettuato uno studio completo, mettendo in evidenza le migliori strategie di trading crypto, ossia: Candlestick e Bollinger Band, TRIX & ADX, RSI Crypto veloce, Double Stochastic ed anche Modelli trend following.

Sì, effettuando rapida ricerche online è possibile imbattersi in molti file con spiegazioni delle migliori strategie di trading criptovalute in PDF, anche gratuiti ed in italiano (come d’altronde le spiegazioni proposte anche all’interno del nostro approfondimento dall’alto valore informativo).

Il nostro sito, ossia Criptovaluta.it, rappresenta ad oggi una delle migliori guide sulle strategie di trading crypto, anche per via della ricca sezione “analisi tecnica”, che integra al suo interno tantissimi studi di supporto, per l’attualizzazione delle proprie strategie di investimento.

Criptovaluta.it® Ultime Notizie Bitcoin e Crypto News | Criptovalute Oggi

Criptovaluta.it® Ultime Notizie Bitcoin e Crypto News | Criptovalute Oggi

Una guida davvero molto interessante ed utile.

Grazie mille davvero, ben felici ti piaccia.

Ricordo agli utenti che una percentuale compresa tra il 75% e il 95% dei trader perder soldi nella sua avventura da wannabe-rich – ogni broker riporta le statistiche, se siete interessati basta cercarle. Le cause sono innumerevoli, ma il succo è che non ci si inventa trader dalla sera alla mattina – probabilmente ci sono pesci più furbi di voi nel mare.

Poi ognuno faccia quello che vuole con i suoi soldi e i suoi lettori, ci mancherebbe altro, è un mondo libero 🙂

E dove sta scritto di improvvisarsi trader? Non è la prima volta che fai commenti del genere, sui quali abbiamo già discusso. Stai sbagliando parrocchia dove fare la predica. Abbi rispetto del lavoro altrui, che non è la prima volta che ti manca

Beh sai una guida sul trading non so bene a chi sia dedicata se non proprio a gente che vuole iniziare a fare trading. Non capisco cosa ti dia fastidio di un disclaimer il cui senso è “il trading non è cosa da fare improvvisata, siatene consapevoli”; c’era l’esatta stessa frase in un trafiletto blu qui sotto tempo fa, ma vedo che non c’è più.

Se ti senti offeso nel tuo lavoro ti porgo comunque le mie scuse!